Когда пенсионер может получить вычет по ндфл за прошлые годы

Можно ли получить социальный вычет на лечение за 2011 г. в этом году? Что значит уточняющая декларация?

Клавдия

Да, вы можете заявить в 2014 г. социальный налоговый вычет по НДФЛ по расходам на лечение, произведенным в 2011 г. Его размер будет зависеть от того, пользовались ли вы в 2011 г. другими социальными вычетами или нет. Для получения вычета нужно будет подать налоговую декларацию по НДФЛ за 2011 г., а если такая декларация уже представлялась — уточненную декларацию по НДФЛ за 2011 г. Поясним подробнее.

Социальный налоговый вычет на лечение предоставляется налогоплательщику в сумме, уплаченной за лечение себя, супруга, родителей, детей (подопечных) в возрасте до 18 лет, а также в размере стоимости медикаментов, назначенных лечащим врачом и приобретаемых за счет собственных средств (подп. 3 п. 1 ст. 219 НК РФ). Перечни медицинских услуг, медикаментов и дорогостоящих видов лечения, в отношении которых может быть предоставлен вычет, утверждены постановлением Правительства РФ от 19.03.2001 № 201 . А само лечение должно происходить в медицинских организациях или у индивидуальных предпринимателей, которые имеют лицензию на осуществление медицинской деятельности, выданную в соответствии с законодательством РФ.

Вычет на лечение предоставляется по совокупности с иными социальными налоговыми вычетами (на обучение, на уплату пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения, на уплату дополнительных страховых взносов на накопительную часть трудовой пенсии в соответствии с Федеральным законом от 30.04.2008 № 56-ФЗ). При этом общий размер этих социальных вычетов не может превышать 120 000 руб. (п. 2 ст. 219 НК РФ). Исключение составляют дорогостоящие виды лечения, перечисленные в указанном перечне. По ним вычет предоставляется в размере фактически понесенных расходов.

Получение вычета влечет за собой возврат налога из бюджета. Срок такого возврата ограничен тремя годами (п. 7 ст. 78 НК РФ). В вашем случае трехлетний срок истекает в 2014 г.

Таким образом, если вы в 2011 г. не пользовались социальными налоговыми вычетами или размер предоставленных вычетов был меньше установленного лимита, вы можете заявить вычет по расходам на лечение за 2011 г. в этом году.

Для получения вычета нужно представить в инспекцию налоговую декларацию по НДФЛ за 2011 г. (п. 2 ст. 219 НК РФ). Если такая декларация уже подавалась, необходимо подать уточненную налоговую декларацию по НДФЛ за 2011 г. Из пункта 1 ст. 81 НК РФ следует, что уточненной является декларация, которая представляется взамен поданной ранее (за тот же период), в которой исправлены ошибки или в которую внесены сведения, отсутствовавшие в ранее поданной декларации.

Перечень документов, которые нужно представить вместе с декларацией для получения вычета, дан в письме ФНС России от 22.11.2012 № ЕД-4-3/19630@.

Подать декларацию (уточненную декларацию) за 2011 г. вы можете в любое время в течение 2014 г. Начиная с 1 января 2015 г. право на получения социального налогового вычета на лечение за 2011 г. у вас пропадет.

На сегодняшний день у многих физических лиц имеется вычет по предыдущим годам, который им пока еще не выплатили. О том, как рассчитать сумму остаточной материальной компенсации, полагающейся налогоплательщику в качестве возврата НДФЛ за тот или иной вид расхода, как раз и будет доступно описано в данной статье.

Налоговый вычет – это возврат определенной части подоходного налога физическим лицам, которые израсходовали денежные средства на один из видов затрат, закрепленных в Налоговом Кодексе Российской Федерации. Подробнее ознакомиться с тем, за какие именно расходы начисляется налоговая скидка, можно при помощи статей под номерами 218-221.

ВНИМАНИЕ! Каждый вид вычета имеет свой срок давности, поэтому если налогоплательщику отдали часть материальной компенсации, а потом определенный период времени не начисляют ее на банковскую карту, то право на возврат оставшейся части денежных средств может сгореть.

Каким образом выплачивается вычет по предыдущим годам

Налоговым законодательством принята определенная установка, которая гласит о том, что вычет начисляется налогоплательщику в размере не большем чем сумма, выплаченная ним за год на подоходный налог. Таким образом, если физическому лицу полагается компенсация в размере 28 900 рублей, а за последние три года он отдавал на НДФЛ по 10 000 рублей, то вычет для него будет начислен следующим образом:

- 10 000 рублей за первый год. После того как начисление вычета на банковскую карту физического лица будет утверждено, сперва на нее будет переведено 10 000 рублей, поскольку именно столько денег было снято с заработной платы налогоплательщика на НДФЛ за годовой период;

- 10 000 рублей за второй год. По истечению одного года со дня получения физическим лицом первой части материальной компенсации, на его банковский счет поступят еще 10 000 рублей;

- 8 900 рублей за третий год. На протяжении третьего года налогоплательщику будет отдан остаток вычета, полагающийся ему по закону. Остаток равен сумме 8 900 рублей (28 900 рублей минус 20 000 рублей).

Какие типы вычетов подразумевают наличие остатка

У многих налогоплательщиков возникает вопрос, почему материальную компенсацию, как правило, выплачивают по частям, что тем самым усложняет жизнь и вынуждает заниматься расчетом суммы ее остатка, которая переходит на последующие годы. Ответ на данный вопрос таков: каждый тип вычета имеет свой максимальный предел равный достаточно внушительным размерам, которые в свою очередь значительно превышают годовую сумму, отданную налогоплательщиком в качестве НДФЛ.

Необходимо отметить, что если физическое лицо за год выплачивает на НДФЛ сумму большую чем размер, на который уменьшиться его налогооблагаемая база в результате оформления вычета того либо иного рода, то налоговая скидка будет предоставлена ему сразу же в полном объеме.

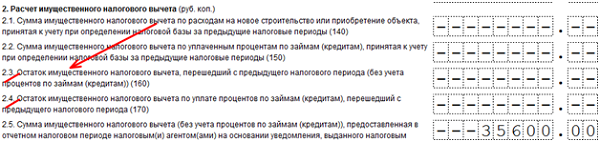

Остаток имущественного налогового вычета, перешедший с предыдущего года

Когда речь идет о сокращении налогооблагаемой базы в связи с покупкой имущественных объектов, прежде всего, стоит понимать, что размер налоговой скидки в данном случае будет значительным. Чтобы узнать какая же сумма вычета будет выдана физическому лицу, нужно определить 13% от расхода, связанного с приобретением имущества, однако при этом не забывать о существовании максимально допустимых пределов.

Перед расчетом остатка компенсации за прошлые годы, рекомендуем взять во внимание следующие нюансы, касающиеся налоговых вычетов имущественного типа:

- Максимальный предел скидки равен 2 000 000 рублей. В тех случаях, когда стоимость имущественного объекта составляет более двух миллионов, претендент на вычет по закону может рассчитывать только лишь на компенсацию равную 13% от максимально допустимого предела – 260 000 рублей;

- Лимит вычета равен 3 000 рублей. Многие физические лица по причине высоких цен на недвижимость берут ипотеку либо же какой-либо другой вид займа. В данной ситуации максимальная сумма, на которую можно уменьшить размер своей налогооблагаемой базы составляет три миллиона рублей, а размер компенсации соответственно равен 13% от нее, что в свою очередь равняется 390 000 рублей;

- Нововведения 2017 года. Как известно, налоговую скидку, которая имеет отношение к приобретению имущественных объектов, можно получить даже спустя много лет со дня ее покупки. В 2017 году разрешено не только возвращать деньги за давние расходы на имущество, но и самостоятельно выбирать дату их получения. Например, вернув часть денег в 2018 году, налогоплательщик может получить остаток не в последующие годы, а спустя даже несколько лет.

Пример определения остатка имущественного вычета

Рассмотрим следующую ситуацию: некий Новиков Андрей Петрович стал собственником квартиры, стоимость которой составляет 3 500 000 рублей. Последние десять лет на НДФЛ он отдавал одну и ту же сумму – 8 500 рублей. Размер вычета в данном случае равен 260 000 рублей, поскольку цена квартиры значительно больше двух миллионов рублей.

Таким образом, после оформления уменьшения размеров налогооблагаемой базы за покупку имущественного объекта, сначала Андрею Петровичу начислят 8 500 рублей. Затем в следующем году, а также в каждом последующем он будет получать эту же сумму, пока ему полностью не выплатят 260 000 рублей.

Вычет, который останется после начисления 8 500 рублей за первый год, будет равен – 251 500, за второй год – 243 000 (251 500 – 8 500), за третий – 234 000 и так далее.

Как рассчитать вычет по предыдущим годам

Алгоритм расчета вычета по предыдущим годам достаточно прост. В связи с этим справиться с вычислением суммы остатка налоговой скидки может абсолютно каждый налогоплательщик. Для осуществления данной процедуры необходимо выполнить ряд следующих действий:

- Определить точную сумму вычета, который уже был выдан. Для начала физическому лицу следует просуммировать все денежные компенсации, которые он уже получил до настоящего момента времени. Например, если последние три года налогоплательщику перечисляли по 5 000 рублей, то общая сумма полученной компенсации будет равна 15 000 рублей;

- Отнять от изначального размера вычета уже выданную сумму. Из общего размера денежной компенсации, зафиксированного в налоговой декларации в качестве вычета, необходимо отнять сумму, которая уже была перечислена налогоплательщику на банковскую карту. Таким образом, если общий размер налоговой скидки составляет 45 500 рублей, а на данный момент физическому лицу уже было выдано 15 000 рублей, то остаток равен 35 500 рублей.

Как узнать вычет по предыдущим годам

Иногда случается так, что по каким-либо причинам некоторые налогоплательщик допускают ошибки, производя расчет налоговой скидки, полагающейся им за предыдущие годы. Чтобы исключить вероятность неверности полученных результатов, можно вовсе не заниматься подсчетами, а просто прийти в налоговую инспекцию и попросить предоставить информацию, касающуюся точного размера суммы остатка.

Однако обращаться за сведениями подобного рода нужно не в любую налоговую службу, а именно в ту, которая находиться по месту регистрации человека, желающего узнать размер вычета за предыдущие годы.

Содержание журнала № 18 за 2013 г.А.Ю. Никитин, налоговый консультант

Когда пенсионер может получить вычет по НДФЛ за прошлые годы

До 2012 г. граждане, вышедшие на пенсию и не получающие каких-либо других доходов, не могли использовать остаток имущественного вычета по покупке жилья. Ведь вычеты по НДФЛ предоставляются только по доходам, которые облагаются этим налогом по ставке 13%п. 3 ст. 210 НК РФ . Пенсии НДФЛ не облагаютс яп. 2 ст. 217 НК РФ , а значит, и вычетом пенсионер воспользоваться не може тПисьма Минфина от 28.09.2011 № 03-04-05/5-692 , от 29.06.2011 № 03-04-05/5-455 .

С 2012 г. ситуация изменилась: появилась норма, позволяющая пенсионерам, у которых отсутствуют доходы, облагаемые НДФЛ, переносить остаток вычета на предыдущие годы (когда такие доходы были), но не более 3 летп. 3 ст. 210 , подп. 2 п. 1 ст. 220 НК РФ . Дальше, казалось бы, все просто: стал пенсионером - подал декларации на перенос остатка за 3 предшествующих года. Однако практика выявила многочисленные нюансы применения «пенсионного» НДФЛ- вычета.

Срок на возврат налога по «пенсионному» НДФЛ-вычету считается в особом порядке

По общему правилу вернуть излишне уплаченный налог можно в течение 3 лет со дня его уплат ып. 7 ст. 78 НК РФ . Но это правило допускает исключение в случаях, прямо оговоренных в налоговом законодательстве. Как раз таким исключением и является норма о «пенсионном» НДФЛ- вычете. Трехлетний срок на возврат НДФЛ отсчитывается с года, предшествующего тому, в котором образовался остаток вычет аПисьма Минфина от 22.04.2013 № 03-04-05/7-400 , от 01.06.2012 № 03-04-08/4-130 (то есть к доходам которого впервые был применен вычет). Например, гражданин купил квартиру в 2013 г. и в этом же году вышел на пенсию. Значит, декларацию за 2013 г. он может подать в общем порядке в 2014 г. и одновременно, воспользовавшись правом на «пенсионный» НДФЛ- вычет, сдать декларации за 2012- 2010 гг. Но не всегда все получается так гладко.

Работающему пенсионеру «спецвычет» не положен

Перенос вычета на предыдущие годы на работающих пенсионеров не распространяетс яПисьмо Минфина от 01.03.2012 № 03-04-05/7-246 . Ведь у них есть доход, облагаемый НДФЛ по ставке 13%. Поэтому они могут получать вычет как обычно - за год, в котором подписан акт приема-передачи квартиры в новостройке либо оформлено право собственности на жилье, и последующие годы.

Перестав работать, пенсионер сможет перенести не использованный к этому моменту остаток вычета на предыдущие годы, но не более 3 летподп. 2 п. 1 ст. 220 НК РФ ; , от 03.04.2012 № 03-04-05/7-431 . Но если он прошляпит это время или просто будет получать облагаемые НДФЛ доходы и в последующие годы после года покупки жилья, то полностью воспользоваться «пенсионным» НДФЛ- вычетом он не сможет. Ведь тогда он обратится за переносом остатка вычета не в году, следующем за годом образования неиспользованного остатка, а позже. А это значит, что задействовать для получения возврата НДФЛ из бюджета все 3 года, предшествующие году образования остатка, будет уже нельз яПисьма Минфина от 10.05.2012 № 03-04-05/7-620 , от 10.09.2012 № 03-04-05/7-1100 .

Пример. Получение пенсионером вычета после увольнения

/ условие / Работающий пенсионер Иванов П.А. в 2012 г. купил за 1 300 000 руб. и оформил в собственность квартиру. За 2012 г. его доход, облагаемый НДФЛ по ставке 13%, составил 240 000 руб., за 2011 и 2010 гг. - по 350 000 руб. В 2013 г. Иванов П.А. подал в ИФНС декларацию, в которой заявил вычет за прошлый год. В июне 2013 г. Иванов П.А. уволился и больше никаких доходов, кроме пенсии, не получает. Его облагаемый НДФЛ доход в 2013 г. составил 100 000 руб.

/ решение / Покажем получение Ивановым П.А. остатка вычета в таблице.

| Годы, за которые подается декларация по форме 3-НДФЛ | Доход, облагаемый НДФЛ по ставке 13%, руб. | Сумма имущественного вычета, руб. | Имущественный вычет предоставлен в размере, руб. | Неиспользованный остаток вычета, руб. |

| 2012 | 240 000 | 1 300 000 | 240 000 | 1 060 000Остаток вычета в сумме 1 060 000 руб. образовался по доходам 2012 г. |

| 2013 | 100 000 | 100 000 | 960 000Задекларировав в 2014 г. доходы за 2013 г., Иванов П.А. получит вычет в размере 100 000 руб., а не использованный к моменту выхода на пенсию остаток вычета составит 960 000 руб. | |

| 2011 | 350 000Если бы в 2013 г. Иванов П.А. не работал и не получал облагаемых НДФЛ доходов, то он мог бы уже в этом году подать декларации за 2011, 2010 и 2009 гг. (то есть за 3 года, предшествующих году образования остатка вычета). Но поскольку как неработающий пенсионер он сможет обратиться в ИФНС только в 2014 г., этот остаток можно будет перенести лишь на 2011 и 2010 гг. Следовательно, подав в 2014 г. декларации за 2011 и 2010 гг., Иванов П.А. использует остаток вычета в размере 700 000 руб. (350 000 руб. + 350 000 руб.) |

350 000 | 610 000 | |

| 2010Если бы в 2013 г. Иванов П.А. не работал и не получал облагаемых НДФЛ доходов, то он мог бы уже в этом году подать декларации за 2011, 2010 и 2009 гг. (то есть за 3 года, предшествующих году образования остатка вычета). Но поскольку как неработающий пенсионер он сможет обратиться в ИФНС только в 2014 г., этот остаток можно будет перенести лишь на 2011 и 2010 гг. Следовательно, подав в 2014 г. декларации за 2011 и 2010 гг., Иванов П.А. использует остаток вычета в размере 700 000 руб. (350 000 руб. + 350 000 руб.) |

350 000Если бы в 2013 г. Иванов П.А. не работал и не получал облагаемых НДФЛ доходов, то он мог бы уже в этом году подать декларации за 2011, 2010 и 2009 гг. (то есть за 3 года, предшествующих году образования остатка вычета). Но поскольку как неработающий пенсионер он сможет обратиться в ИФНС только в 2014 г., этот остаток можно будет перенести лишь на 2011 и 2010 гг. Следовательно, подав в 2014 г. декларации за 2011 и 2010 гг., Иванов П.А. использует остаток вычета в размере 700 000 руб. (350 000 руб. + 350 000 руб.) |

350 000 | 260 000Часть вычета в сумме 260 000 руб. останется неиспользованной. Если в дальнейшем Иванов П.А. будет получать доходы, облагаемые НДФЛ по ставке 13%, то он сможет перенести этот остаток на последующие годы до полного использования в обычном порядк еПисьмо Минфина от 05.06.2013 № 03-04-07/20735 |

Подать декларации на «пенсионный» НДФЛ- вычет можно только начиная с года, следующего за тем, в котором вы перестали получать доходы, облагаемые НДФЛ по ставке 13%. Будьте готовы к тому, что в подтверждение этого налоговики попросят у вас копии пенсионного удостоверения и трудовой книжки с записью об увольнении, датированной годом, предшествующим году обращения за переносом остатка по вычету.

Минфин и ФНС «уравняли в правах» остаток с вычетом

Минфин неоднократно разъяснял, что граждане, приобретающие жилье уже после выхода на пенсию, не могут получить вычет за прошлые годы, даже если у них нет доходов, облагаемых НДФЛ по ставке 13%Письма Минфина от 19.12.2012 № 03-04-05/5-1416 , от 02.07.2012 № 03-04-05/9-812 , от 15.03.2012 № 03-04-05/7-310 . Логика ведомства такова: в Налоговом кодексе речь идет именно о неиспользованном остатке вычета. Не получал вычет - нет и остатка. Есть и судебные решения, поддерживающие такой подхо дАпелляционное определение Мурманского облсуда от 10.05.2012 № 33-1119-2012 .

Но в одном из писем Минфин отступил от формального прочтения закона и дал в корне противоположное разъяснение, из которого следует, что приобретающий квартиру пенсионер может перенести на прошлые годы весь вычет, а не только остаток по нем уПисьмо Минфина от 28.04.2012 № 03-04-05/7-577 . Фактически Минфин и приравнял здесь всю сумму вычета к неиспользованному остатку. На наш взгляд, это правильно, так как при иной трактовке законодательства нарушается принцип равенства налогообложени яп. 1 ст. 3 НК РФ : купил жилье до пенсии - вычет получаешь, остаток переносишь на прошлые годы. Купил, будучи уже пенсионером, - ни тебе вычета, ни переноса остатка. Специальная норма о «пенсионном» НДФЛ- вычете не может применяться избирательно, в зависимости от того, имел или не имел гражданин статус пенсионера на момент приобретения жилья.

Именно эти разъяснения доведены ФНС до территориальных подразделени йПисьмо ФНС от 29.08.2012 № ЕД-4-3/14293@ и размещены на сайте фискального ведомства под рубрикой «Разъяснения ФНС, обязательные для применения налоговыми органами». Поэтому, если инспекторы откажут вам в вычете, смело пишите жалобу в региональное УФНС, это непременно поможет.

Скачать форму декларации 3-НДФЛ в электронном виде можно: раздел «Справочная информация» системы КонсультантПлюсЕсли уж вам совсем не хочется ссориться со своей налоговой, «пенсионный» НДФЛ- вычет можно получить и по-другому: продайте что-нибудь ненужное и недорогое и сдайте декларацию. Полученные суммы будут теоретически являться доходами, облагаемыми НДФЛ по ставке 13%, хотя налог с них платить вам, скорее всего, не придетс яп. 17.1 ст. 217 , подп. 1 п. 1 ст. 220 НК РФ . Но зато в декларации за этот год вы покажете остаток имущественного вычета и налоговики с чистой совестью примут у вас декларации за 3 предшествующих года.

Остаток вычета образуется не ранее того года, когда у вас появилось право на вычет. То есть если, будучи пенсионером, вы в 2013 г. приобрели квартиру, подать декларации с расчетом «пенсионного» вычета вы можете только в 2014 г.: за 2012, 2011 и 2010 гг. При этом сдавать нулевую декларацию за 2013 г., когда у вас не было доходов, облагаемых НДФЛ, чтобы подтвердить образовавшийся остаток вычета, не нужн о

Возможно, будет полезно почитать:

- Аббатство - это католический монастырь ;

- Самые распространенные расклады ;

- Быт и обычаи Обычаи и нравы 19 века ;

- К чему снятся жабы и лягушки: мужчине, девушке, женщине, беременной – толкования разных сонников ;

- Основные характеристики марса ;

- Должностная инструкция транспортного экспедитора ;

- Татаро-монгольское иго или история о том, как ложь стала правдой ;

- Журавль толкование сонника ;